![]() Le régime social du dirigeant d'entreprise

Le régime social du dirigeant d'entreprise

Que "choisir" lorsque l'on crée une entreprise... le régime TNS ou le régime 'assimilé salarié' ?

![]() LE REGIME SOCIAL DU DIRIGEANT D’ENTREPRISE

LE REGIME SOCIAL DU DIRIGEANT D’ENTREPRISE![]() Afin de mieux comprendre ce qu'impliquent les charges "sociales" pour le dirigeant d’entreprise ou le créateur d’entreprise, il est proposé une petite note juridique sur les différents régimes sociaux actuels.

Afin de mieux comprendre ce qu'impliquent les charges "sociales" pour le dirigeant d’entreprise ou le créateur d’entreprise, il est proposé une petite note juridique sur les différents régimes sociaux actuels.

Le « régime social » concerne la couverture maladie, la prévoyance et la retraite du dirigeant d’entreprise.

Le « choix » par un dirigeant d’entreprise d’un régime social a des incidences financières immédiates et futures.

Si le mot « choix » est entre guillemets, c’est parce que le régime de protection sociale du dirigeant sera fonction de la forme de société qu’il dirige et de la nature du mandat social exercé.

Le dirigeant peut être soumis à deux régimes de protection sociale différents. Il peut être affilié au régime général de la sécurité sociale, on parle alors du régime des « assimilés salariés » ou il peut être affilié au régime des non-salariés, on parlera alors du régime des « Travailleurs Non-Salariés » (TNS) ou du régime des indépendants.

I. L’AFFILIATION DU DIRIGEANT A UN REGIME SOCIAL

A. Les dirigeants affiliés au régime des « Travailleurs Non-Salariés » (TNS)

1) Principe :

Les dirigeants affiliés au régime des « Travailleurs Non-Salariés » (TNS) sont :

- l’associé même non gérant d’une EURL ;

- l’associé non gérant d’une SARL ;

- le gérant majoritaire d’une SARL ;

- le gérant majoritaire d’une SELARL;

- le gérant appartenant à un collège de gérance majoritaire de SARL ;

- l’associé exerçant une activité dans une SARL ou SELARL comme non salarié ;

- l’associé d’une SNC ;

- l’associé commandité d’une société en commandite simple, en commandite par actions, ou d’exercice libéral en commandite par actions ;

- l’associé de société civile professionnelle ;

- le président du conseil d’administration d’une caisse mutuelle de dépôts, organisme coopératif ;

- l’administrateur n’occupant pas d’emploi salarié dans la société ;

- le président et membre du conseil de surveillance n’occupant pas d’emploi salarié dans la société ;

- l’ancien président-directeur général de SA.

Si le dirigeant est affilié au régime des « Travailleurs Non-Salariés » (TNS), il sera - en principe - inscrit auprès du régime social des indépendants (RSI), chargé de la gestion des régimes sociaux des professions indépendantes.

Les travailleurs non salariés bénéficient de garanties dans trois domaines : maladie-maternité, retraite de base et complémentaire et allocations familiales.

Le régime des travailleurs non salariés peut être amélioré par la mise en oeuvre de régimes complémentaires fiscalement déductibles grâce à la loi Madelin. Ces compléments sont pris auprès de sociétés d’assurance et des mutuelles (mutuelle pour la maladie, régime prévoyance en cas d'invalidité ou de décès ou régime supplémentaire de retraite). Il convient de noter que l'adhésion à ces régimes complémentaires peut entrainer des coûts importants.

2) Assiette des cotisations pour les dirigeants affiliés au régime des « Travailleurs Non-Salariés » (TNS) : Les cotisations d’assurance maladie, maternité, d’allocations familiales et les cotisations d’assurance vieillesse sont assises sur le revenu professionnel non salarié. Les cotisations sont dues à titre personnel par le dirigeant (article L 131-6 du code de la sécurité sociale).

Les cotisations d’assurance maladie, maternité, d’allocations familiales et les cotisations d’assurance vieillesse sont assises sur le revenu professionnel non salarié. Les cotisations sont dues à titre personnel par le dirigeant (article L 131-6 du code de la sécurité sociale).

Ces cotisations sont calquées sur les rémunérations versées au dirigeant, dans le cadre des sociétés soumises à l’impôt sur les sociétés, à l’exclusion des dividendes, sauf pour les sociétés d’exercice libéral (loi du 17 décembre 2008 de financement de la sécurité sociale pour 2009). Les revenus d’activité distribués ou payés aux associés des Sociétés d’exercice Libérale (SEL – SELARL, SELURL, SELAFA…) à compter du 1er janvier 2009, incluant notamment les dividendes et les revenus générés par les sommes versées sur des comptes courants, sont intégrés dans l’assiette des cotisations de sécurité sociale.

* * *

Dans une entreprise individuelle, les revenus soumis à cotisations sont les bénéfices de l'entreprise, qu'ils soient prélevés par le chef d'entreprise ou laissés à la disposition de l'exploitation. Ce régime s'avère donc très pénalisant pour des activités qui ont des besoins financiers importants : les bénéfices dégagés doivent être laissés dans l'entreprise mais génèrent un coût social élevé.

Dans une Entreprise Individuelle à Responsabilité limitée (EIRL), une Société EURL ou une Société SARL à gérance majoritaire, l'assiette sociale diffère selon le régime fiscal de la société.

- Si la SARL ou l’EURL est assujettie à l'impôt sur le revenu, l'ensemble de ses bénéfices, dont la rémunération du ou des gérants, seront soumis à cotisations (comme dans une entreprise individuelle).

- Si la SARL ou l’EURL est assujettie à l'impôt sur les sociétés, les cotisations sociales ne seront dues que sur les seules rémunérations effectivement prélevées par le chef d'entreprise ou les gérants. Les bénéfices laissés à la disposition de l'entreprise seront donc exclus de cette base de cotisations, une différence qui peut entraîner des économies.

3) Bases de calcul des cotisations :

Principe : ASSIETTE (revenu professionnel) x TAUX (pourcentage) = COTISATIONS

Régime TNS : BIC/BNC/rémunération du dirigeant x Taux = Cotisations (connaissance retardée)

Cotisation provisionnelle calculée sur revenu N-2

Cotisation définitive calculée sur revenu N

Régularisations en N + 1

Cependant, durant les deux premières années de la création de l'entreprise, les cotisations sont calculées sur des revenus professionnels - théoriques - (7 006 € pour la 1ère année et 10 508 € pour la 2ème année en 2011) - une (douloureuse parfois) régularisation est effectuée l'année suivante sur le revenu réel connu. Les premières cotisations sont :

Les premières cotisations sont :

- Proportionnelles au salaire pour le gérant minoritaire ou égalitaire de SARL

- Forfaitaires pour l'artisan indépendant : 3 668 € en N (306 euros /mois) et environ 5400 € en N+1

- Forfaitaires pour le commerçant indépendant : 3 156 euros en N (263 € /mois) et environ 4800 en N+1

- Forfaitaires pour le professionnel libéral : 1 997 euros en N (166 € /mois) et environ 5 650 € en N+1

Durant les deux premières années d'activité de l’entreprise, le montant annuel des cotisations et contributions sociales du dirigeant sont fixées sur des bases forfaitaires :

- Pour 2012, première année d'activité : 3 203 € (et 3 740 € pour un artisan)

- 2013, deuxième année d'activité : 4 805 € (et 5 610 € pour un artisan).

A noter que le régime de l'auto-entrepreneur permet aux auto-entrepreneurs d'opter pour un dispositif de versement libératoire de leurs cotisations sociales, appelé régime micro-social. Ainsi, sous ce régime, les cotisations sont calculées forfaitairement chaque mois ou chaque trimestre en appliquant un taux sur le chiffre d'affaires réalisé (de 13% à 22 %).

4) Pourcentages de cotisations des dirigeants assimilés à des travailleurs indépendants (TNS) :

B. Les dirigeants affiliés au régime général de la sécurité sociale

1) Principe :

Les dirigeants affiliés au régime général de la sécurité sociale : le régime des « assimilés salariés » sont :

- le gérant minoritaire ou égalitaire d’une Société A Responsabilité Limitée (SARL) ou d’une Société d’Exercice Libérale A Responsabilité Limitée (SELARL) ;

- le gérant non associé d’une SARL ou SELARL;

- le gérant non associé d’une Entreprise Unipersonnelle à Responsabilité limitée (EURL) ;

- le président du conseil d’administration, directeur général, directeur général délégué, membre du directoire d’une Société Anonyme (SA) et de Sociétés d'Exercice Libéral à Forme Anonyme (SELAFA);

- le dirigeant (président, directeur général) d’une Société par Actions Simplifiées (SAS) et des SELAS ;

- le gérant non associé des Société en Nom Collectif (SNC) et des sociétés en commandite se trouvant dans un lien de subordination à l’égard de la société ;

- le président des sociétés coopératives de banque mentionnées aux articles L 512-61 à L 512-67 du code monétaire et financier ;

- les membres et dirigeants des Sociétés Coopératives Ouvrières de Production (SCOP) s’ils n’occupent pas d’emploi salarié dans la même société.

Sont donc principalement concernés les dirigeants des sociétés anonymes, des sociétés par actions simplifiées et ceux des Sociétés SARL à gérance minoritaire ou égalitaire (SARL dont le ou l'ensemble des gérants détiennent au maximum 50 % du capital social).

Sont donc principalement concernés les dirigeants des sociétés anonymes, des sociétés par actions simplifiées et ceux des Sociétés SARL à gérance minoritaire ou égalitaire (SARL dont le ou l'ensemble des gérants détiennent au maximum 50 % du capital social).

Les dirigeants rémunérés relèvent du régime des salariés et sont assujettis au régime des cadres. Ils ne peuvent toutefois bénéficier de l’assurance chômage.

Le dirigeant « assimilé salarié » est inscrit, comme l'ensemble des salariés, aux caisses Urssaf, maladie, retraite de base et retraite des cadres et prévoyance.

2) Assiette des cotisations pour les dirigeants affiliés au régime général de la sécurité sociale (« Assimilé salarié) : Dans le régime général de la sécurité sociale (« Assimilé salarié), les cotisations sociales sont assises sur l’ensemble des rémunérations perçues par le Dirigeant dans l’exercice de ses fonctions, incluant les jetons de présence, les avantages en nature et les avances en compte courant.

Dans le régime général de la sécurité sociale (« Assimilé salarié), les cotisations sociales sont assises sur l’ensemble des rémunérations perçues par le Dirigeant dans l’exercice de ses fonctions, incluant les jetons de présence, les avantages en nature et les avances en compte courant.

Cependant les indemnités, remboursements de frais réels justifiés et allocations forfaitaires pour frais versés aux dirigeants de sociétés sont par principe et quel que soit leur objet, assujettis aux cotisations sociales.

Les cotisations du régime des salariés sont versées au fur et à mesure du paiement des rémunérations.

Tous les trimestres (ou tous les mois pour l'Urssaf, si la société comporte plus de 9 salariés), la société doit verser aux organismes sociaux les cotisations qui se rapportent aux rémunérations attribuées au dirigeant sur la période écoulée.

La société est redevable de la part patronale et de la part salariale. La Société retient ces parts patronales et salariales sur le bulletin de paye du dirigeant.

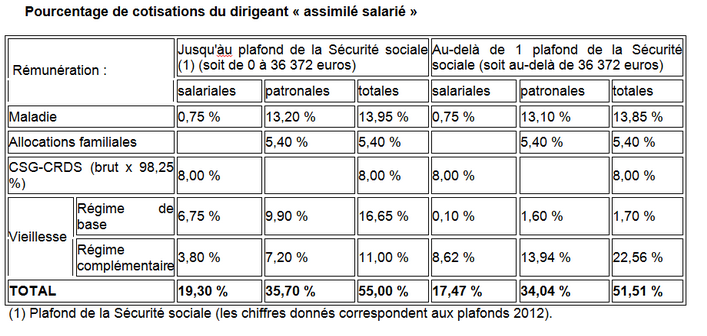

Les cotisations sociales ainsi dues représentent une charge d'environ 35 % de la rémunération brute pour la part patronale et d'un peu moins de 20 % pour la part salariale (55,00%).

Le dirigeant ne bénéficiant pas des allocations chômage du Pôle Emploi, le taux global applicable au dirigeant de la société est légèrement inférieur à celui des autres salariés.

Dans tous les cas, que le gérant (Entreprise Individuelle, EURL, SARL) ou le président de la société (SAS, SA) soit affilié au régime TNS ou au régime assimilé salarié, sa rémunération du dirigeant doit préalablement être autorisée par l'assemblée générale des associés. L’assemblée Générales des associés fixe le montant attribué au dirigeant en début d'exercice, et sa décision doit être portée sur un procès-verbal.

3) Bases de calcul des cotisations :

Principe : ASSIETTE (revenu professionnel) x TAUX (pourcentage) = COTISATIONS

Régime général : Salaire brut x Taux = cotisations (connaissance immédiate)

4) Pourcentages de cotisations du dirigeant « assimilé salarié » :

II. EXONERATIONS, REPORT OU FRACTIONNEMENT DES COTISATIONS

1) Les dirigeants assimilés aux salariés peuvent, s’ils sont créateurs ou repreneurs d’entreprise, bénéficier de la mesure de report et, ou de fractionnement de l’ensemble des cotisations et des contributions salariales et patronales afférentes à leur rémunération (loi du 1er aout 2003 pour l’initiative économique).

Ces mandataires sociaux peuvent demander le bénéfice de l’exonération de cotisations patronales s’ils participent à titre principal au projet de recherche et de développement d’une « jeune entreprise innovante », conformément à l’article 44 sexies-OA du code général des impôts.

2) Les créateurs d’entreprises, quel que soit leur régime social (TNS ou assimilés salariés), peuvent également solliciter, souscertaines conditions) lors de la création de l’entreprise et dans les 45 jours qui suivent une aide de l’Etat : L'aide au chômeur créant ou reprenant une entreprise (Accre). Il s’agit d’un dispositif permettant une exonération des charges sociales, le maintien de certains minimas sociaux et le bénéfice de l'aide à la reprise ou à la création d'entreprise.

Peuvent en bénéficier, sous certaines conditions, les personnes qui créent ou reprennent une entreprise et qui en exercent effectivement le contrôle.

Les cotisations suivantes sont exonérées : assurance maladie, maternité, invalidité et décès, retraite (vieillesse, veuvage), allocations familiales, risque accident du travail, si les bénéficiaires relèvent d'un régime obligatoire d'assurance contre ce risque (salariés et assimilés).

L'exonération dure un an, à compter soit, de la date d'affiliation au régime des non salariés, soit, du début d'activité de l'entreprise, si l'assuré relève d'un régime de salarié.

La durée de l'exonération peut être portée à 24 mois pour les micro-entreprises, sous certaines conditions.

L'exonération ne porte que sur la partie des rémunérations ne dépassant pas 120 % du Smic.

Les cotisations à la retraite complémentaire, au FNAL (fonds national d'aide au logement), à la formation professionnelle continue, à l'assurance chômage, au versement transport, CSG et CRDS restent dues.

Pour plus d'informations sur le dispositif ACCRE, Consulter le site internet suivant : http://vosdroits.service-public.fr/F11677.xhtml

Timo RAINIO

Avocat

Avocat – Rainio - Lyon

www.avocat-rainio.com

Cabinet d’Avocats

Autres sources :

Encyclopédie Delmas- Dirigeant des sociétés 2009/2010

Semaine de la création d’entreprise 2011, «éer son entreprise quel statut social choisir», Chambre de Commerce et d’Industrie de Lyon

Chiffres tableaux : http://entrepreneur.lesechos.fr/entreprise/creation/guide-de-la-creation/regime-social/guidechap6-2-1-entreprise-individuelle-eirl-eurl-sarl-a-gerance-majoritaire-1436.php